2021年の振り返り

気づいてたら、2021年が終わっていたので、年を開けたので、簡単に振り返りをしておきたい。

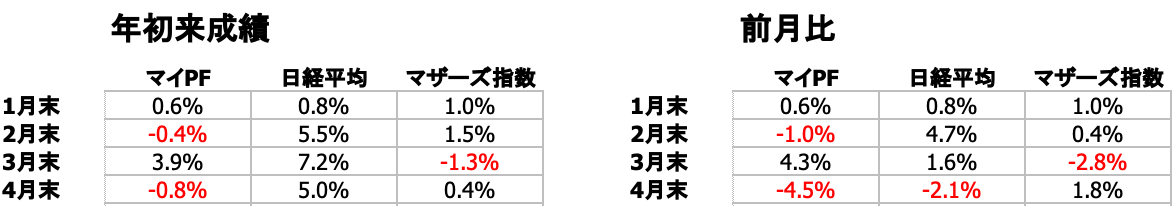

資産推移では、+21%増えましたが、

今年に関すると、2年前から買い増ししていた米国株が好調で、+80%前後資産が増えたのが大きかったです。

米国の資産割合も昨年の20%から30%とかなりウエートが増えてきたので。注意したいです。

日本株に関すると、7月まではかなり厳しい状況で、ほとんどプラスマイナス0ぐらいの状況が続き、うまくブレイクしても全戻しすることが多く、損益を伸ばすことができず、損切りの回数も多くかなり苦しい状況でしたが、8月の決算プレイでうまくいったことで、その後11月までは、プラスで推移することができました。

特に収益に大きく寄与したのが、決算で持ち越した銘柄が大きく跳ねた事で、なんとかプラスになっただけだと思っています。

特に最近感じているのは、決算跨ぎをしている人が多い印象。どう言う根拠で決算跨ぎをしているのか?よくわかりませんが、自分も11月の決算でうまくいき、11月は40~50%ぐらいのプラスでしたが、12月にちょっと短期トレードをしていて、少し損を出してしまいました。

取引銘柄数も年々減少しており、今年は24銘柄の売買でしたが、それほど勝率は上がりませんでしたが、平均損失は昨年より減少しました。

今年の取引銘柄数の目標は20-40が目標だったので、まあ悪くない感じだと思う。

今年の損失目標、取引金額の目標はある程度達成できたが、利益目標は達成できなかった。またその分析はしていきたいと思う。

平均利益は伸ばすことができなかったのは、取引記録を分析して改善していきたいとは思う。

毎年、だいたいスロースターターなので、それほど1-3月は取引はほとんどせず、投資の勉強に当ててましたが、その間あまり相場の状況を見ていたかったので、いざ取引に入ると感覚を取り戻すのに時間がかかってしまったので、相場を休むときには、相場の動きを見ておきたいと思う。

また今年は年初に決めたルーテインが多すぎたので、思い切ってやることを絞りました。

それに関しては、1年間継続して、続けることができたので、秋ぐらいから、少しずつ増やしていきました。

株価の動きも依然より早く動くことも多かったので、調べているうちに株価が動いてしまうことも多々ありましたので、ルーテインのやり方も色々改善していこうとは思う。

ただ今年は主に、月次と開示情報を軸に、勉強会で紹介した銘柄を中心に売買をしました。(カブベリー。アイル)

今年は、半導体、海運が盛り上がったり、したが私は全く手を出さなかった。

そういう銘柄を売買した方が、パフォーマンスはもっと良くなると思うが、月次ベースで売買してもかなりいいパフォーマンスは出せるのではないかと結構手応えを感じている。

ただ、ここ2年間のデータをみても小売はあまり良くないので、2022年はどうだろうか?とは思っている。ただ月次、開示をきちんと確認すると、投資アイデアがたくさん生まれるので、初動を捉えられることが多い。ただ、業績と株価の連動に誤差が生じることが多いので、チャートを日々確認しないだめだし、業績が良くても動かないことが多いので、ヤキモキすることが多いこともあるが・・・・

昨年も感じたが、ある程度業績が予測しやすい銘柄の方が自分には合っていると思う。

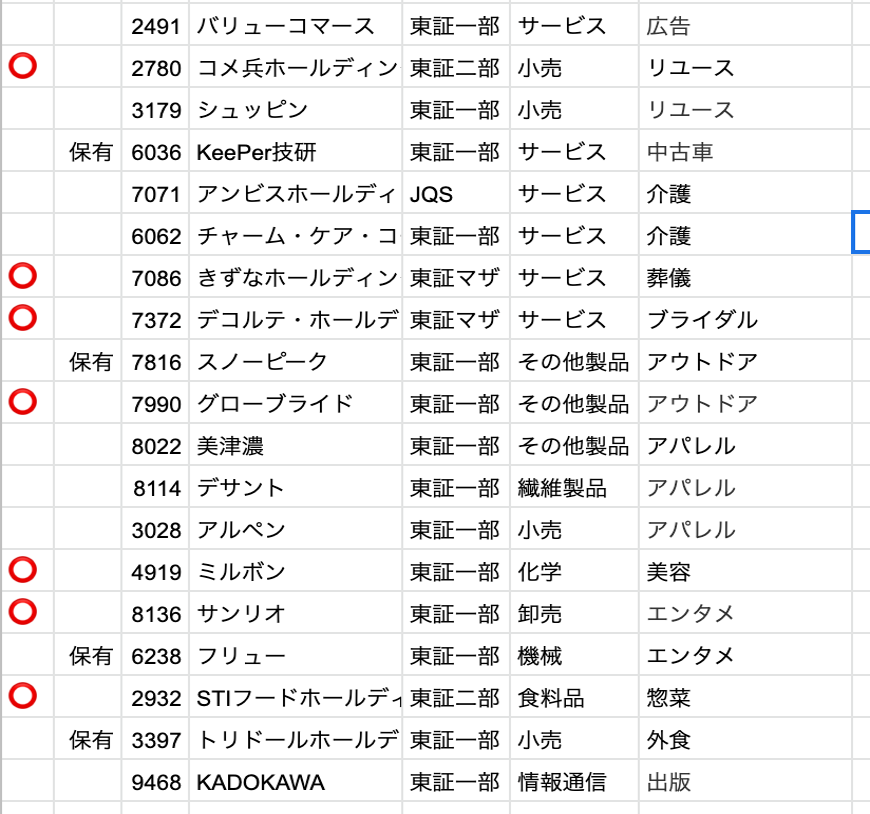

今年で利益の上位は、アンビス、keeper,スノーピーク、トリドール 、フリューなど 業績予想がしやすく、月次などIRが充実している銘柄か、IRが充実している銘柄の方がパフォーマンスはいいと感じる。

昨年もそうだったが、キラキラ銘柄はどうも苦手だ。自分の投資スタイルはやはり割安成長株が軸なので、高PERの銘柄はどうしても遅れてしまう。

ただ最近の若い投資家は簡単に、リスクの高い銘柄に投資してすごいと思う。

そういうのも合って私は、いつも投資家が注目している銘柄とギャップを感じているが、少しづつそういうギャップがなくなっているとは感じている。

自分の取引している銘柄も比較的投資家が注目している銘柄が増えたようには感じる。

ただまだまだそう言う部分が足りないと思う。常にそう言う部分をもっと意識して取引をしていきたいと思う。

でもやはり、自分が好きな銘柄に投資したい気持ちが強いんだけど・・・

なので、今年はより一層、勉強会銘柄のリストを活用をしていきたいと思う。

勉強会も5回も開催されて、かなりデータが取れてきたので・・・

このデータも活用していきたい。

だいたい平均して、5%程度は、50%上昇しているが、小売は全くないのです。今の不安定は状況では致し方ないのかもしれません。

過去の提出銘柄

過去50%以上上昇した銘柄

過去の上昇率ランキング

四季報でチェックした銘柄でも同じような感じで、強いのは、半導体、EV、不動産、教育、人材、コンサルばかりで、自分の得意としている銘柄はあまりないので、前半はなかなむずかしいと感じています。

月足チャートでみても、良さそうな銘柄はほとんど半導体、EVで、投資対象がほとんどない。この中だとアンビス、マクビー、SHOEI、スノーピーク 、KADOKAWAぐらいしかない、そのほかだと、リソー教育、ウエザーニュース、壽屋、ゲンキー、藤倉、青山財産ぐらいしか。。トレンドが継続しているものがない。なので、また今年も年初は売買はそこそこにして、勉強に当てるのかな?

決算で良さそうなものがあれば、エントリーするかもしれない。特に小売関連は、売られているけど、コロナを契機にでかなりデータを活用しているのと、意識もかなり変わっていると思うので、将来的にはかなり収益性は改善していくと思っている。

小売、サービス関連はもともと生産性が低いので少しの小さな改善でもかなり収益にUPしてくると思う。小さな改善を繰り返している企業には注目しているが、環境の変化によってかなり業績に影響するので、目まぐるしく変わる変化への対応が難しいのと、やはり人材難にここにきて厳しい状況に追い込まれているのでは、と思う。よい人材を確保できるところとできないところで、かなり差が出てくるような気はする。

もう少し動向を見守る必要があるが、必ず伸びる会社はあるので、それを見逃さす掴んではいきたいと思う。

基本的には、昨年書いた事と同じことを継続するだけです。

ただ過去の取引に対して、次の取引にいかせていない部分も多かったので、ここは修正できるようにはしたいきたいと思う。

今年はトレンドを掴むために新聞のインプットをすることと、今まであまりしていなかったが、証券会社のレポートを見ようと思う。せっかく証券会社の口座を開いたのに、あまり活用してこなかったので、ちょっとここは頑張って読んでいこうと思う。

あとはやることは同じ。

三井松島について

久しぶりに投稿してみた。

今週株価チェックをしていたら、三井松島の動きが強い動きをしてふと気になって、井村さんの大量保有報告書を見ていました。

報告書の取引記録をもとに買いのポイントを見ていました、非常に参考になる取引事例だった。

結論から言うと、非常にエントリーしやすい銘柄で、前から見ていた人にとってはエントリーはしやすいし、コロナ禍のチャートを見ると出遅れ銘柄であるが、

トレンド転換した銘柄で上昇余地は高いし、下値のリスクも少ないないように思える。

ファンダメンタル的に何故この銘柄を選んだのかよくわかっていないが、業績の推移とニュースなどの井村さんのコメントを見ると、ある程度の裏付けがあって、(業績面の)この銘柄に集中投資をしていたのはわかるので、機会があれば、分析見てして見たいとは思う。(何故この銘柄を選んだのか?)

おそらく何らかの変化が定量分析であったものと思う。もちろん定性面の裏付けもあると思うが、

最初の取り掛かりとして、どの部分に数値の変化が見られるのか見てみたいとは思う。

特に注目しているのは、決算後にエントリーしていること。決算後にエントリーする時のポイントなどを考察してみたいと思う。

また三井松島については今後の動きに注目に値する銘柄ではあると思う。(買わないけど。。。)

日本株が12/15からかなり弱い動きをしていたのにもかかわらず、かなり強い動きをしている。

10月の高値を抜けていくような動きをしているし、先週、相場が反転した局面でも強い動きをしている。

その前にもVCPも見られる(1回目が27% 2回目18% 3回目が12% 4回目8%)これを見ていてもエントリーはしやすい銘柄ではあると思う。

トリキバーガーに行ってみた。

新業態「TORIKI BURGER」大井町店を2021年8月23日にグランドオープンしました。

以前から気になっており、土曜日の午前中に立ち寄る機会があり覗いてみました。

お客さんは雨だった事もありまばらですが、非常に駅から目立つ外観で、店内もガラス張りで店内の様子もよく見え入りやすい店舗であった事もあり昼食をとりました。

なぜ今回鳥貴族がバーガー事業に参入したのか?

鳥貴族は新型コロナウイルスによる休業などが響き、7月の売上高は1年前と比べて62%減少。今期の業績も赤字の見通しとなっており、中期経営計画見直しを迫られました。

鳥貴族は1985年の創業以来右肩上がりに成長を続けてきましたが、近年成長の限りも見られ、18年までは年率15%の成長していましたが、近年成長の鈍化も見られ、四半期別の売上推移を見ても8四半期連続減収となっています。

大井町駅から徒歩1分以内。JR京浜東北線、TWRりんかい線、東急大井町線の3線が通っていてかなり交通量が多いエリア

品川駅まで3分、東京駅にも15分、横浜駅までは28分、またりんかい線なら、渋谷には11分、新宿まで17分で行く事ができかなりアクセスの良い場所で、通勤の乗り換えをする人も多い。

駅前にはアトレ、イトーヨーカドーが、区役所、病院、公園など生活するのに便利な場所。駅前は飲食店が立ち並び競争が激しいエリアに出店しています。

今回あらためて、マクドナルドの凄さを実感した。

トリキバーガーが基本メニューは8品目だが、マクドナルドはセット、単品、ドリンクは約20品目、サイドメニューも10品目と、トリキの倍以上のメニュー構成、その上毎月新メニューが出ており、とても私では、覚えきる事はできない。

提供時間も格段早い(1分〜2分程度?)注文量で言えば、3倍ぐらいこなしているのだろうと思われる。

しかもマクドのイメージはほとんどアルバイトで回している印象が強く、人材育成システムの構築が凄まじいのだろう。マクドナルドでバイトすれば、オペレーションのノウハウも蓄積でき、学生が働く環境として最適かもしれない。もちろんマーケティングについても学べるだろう。

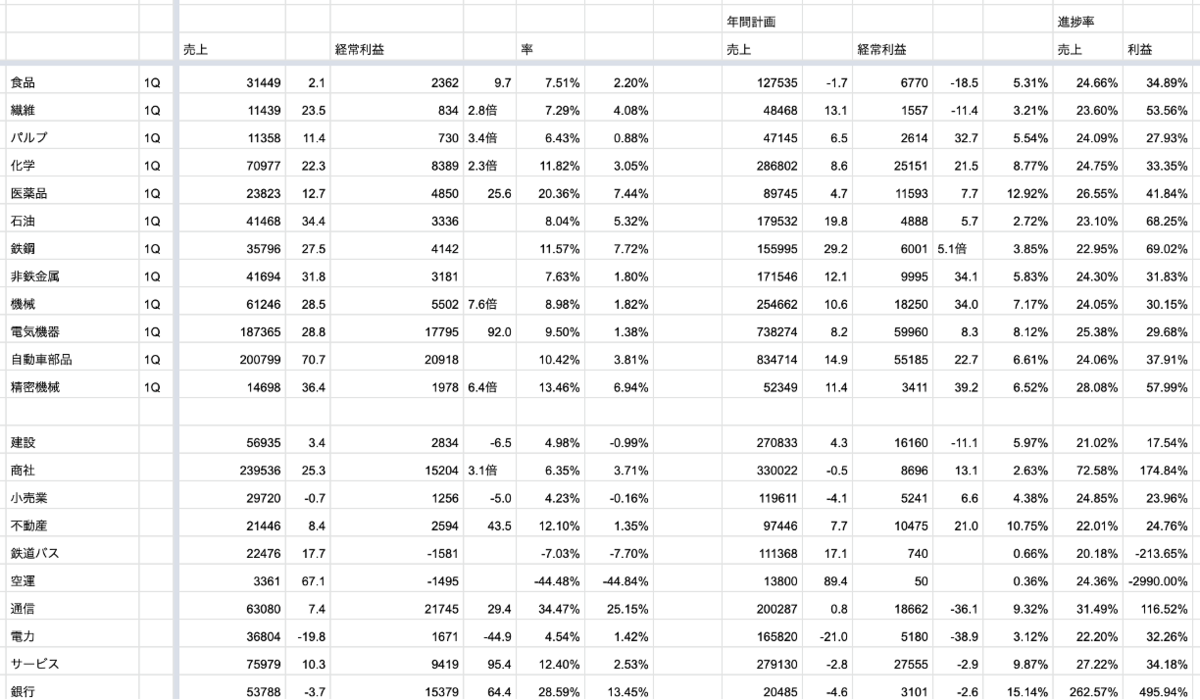

決算を終えて

赤字企業246社と多くの企業が業績が回復。

全体を押し上げたのは製造業。目立つのは、景気回復が進む米国、中国の需要を取り込んだ自動車が多かった。

自動車の生産回復は素材、機械にも広がった。

素材系は需要拡大に伴う、価格上昇が利益を押しあげた。

自動車向けの産業用ロボットの販売増。脱炭素に向けた需要も追い風。

海運・・・世界的に余剰だった船舶を減らしたが、コロナ後の急増が重なり運賃が上昇。

ただ非製造業は製造業に比較すると回復が鈍い。

下期に回復期待高かった消費関連はちょっと回復が来年以降に遅れる事も想定される。

趣味関連の消費は動きが良かった。

下期はワクチン接種が進んでいる高齢者関連の消費に期待があるが、ワクチン接種を終えても感染リスクも高い事を考えると

それほど期待できないが、ここのあたりは動きを見ながら。行動が制限される中でも動いている消費もある。

またコロナの中で動いていた中古車、アウトドアなど今年に入りさらに強い動きをしている消費もあり、株価同様、消費も二極化している印象を強く感じる

決算であった。

今回決算跨ぎしたのは、4銘柄。一部決算後売却したものもあるが、今回は比較的、良かった。

今月は+10%ぐらいの利益(年初来でも+5%ぐらいまで戻すことができた)

しかし、いい決算が出るとわかっていても、やはり決算跨ぎは不安はある。

今回は決算跨ぎできるようなポイントでエントリーできたのが大きい。変な動きをしていたら売却しようと思ったが、

比較的決算前の動きは悪くなかったので今回は保有できたのは良かった。

前回の反省から上昇後の売りが早い印象があったので、今回は早めに逃げた。

上昇した後、結局戻す事もあるので、なかなか保有するのが難しいと感じる。

ただ結局戻しているを考える、あまり売らなくても良かったのかもと思うし、もう少し持っていても良かったかもしれない。

ただ今回は自分の足で得た情報が活かされた。今まで培ってきたものをもう少し投資にいかせようと考えていた事

銘柄選択をシンプルに考えてみた事。意外に開示情報、フィールドワークが役にたった。

ただ今年の取引を見るとずっと保有していれば、資産は倍になったのではないかと思うところがあり。

もっと握れるように、買い増しができるように、深掘りがもう少しできるといいと思う。

今回の決算も結構逃したものが多かったが、決算期だけは信用をした方がいいのか考えたい。

基本、今は現物しかしないが、秋の決算期の相場環境次第ではちょっと考えてみたい。

あまり無理するところではないが、もう少し利益を積み増しできたら、損失を出してもいい範囲で(資金の10~20%程度)考えてみる。

基本的に投資しているのは、消費関連だけで、 トレンドの海運、自動車関連を含む製造業にはほとんど投資していない中で、

プラスにできているのはいいが、資金効率を考えると製造業への投資もした方がいいのか葛藤はあったが、それほどテクニカルを得意としていないので、

安易に入ってもやられるだけなので、とりあえず今年はこれで行ってみようと思う。

もう少しテクニカルに自信ができたら、考えよう。

基本的に決算を振り返ってもウオッチ銘柄に大きな変更はそれほどない。一部優先順位をあげたものはあるが。

基本的に注目しているのはリユース・ヘルスケア+介護 ・アニメ・映画関連・スポーツ・アウトドア・食品宅配・健康食品 これは年初から変更はない。

今後注目したいのは写真関連・・・特にコロナ禍の中で、外出が制限される中で、思い出を残したい需要が大きいのか、ブライダルにかかわらず、増えている印象を持つので、デコルテに限らず注目している。

スマホ関連・・・携帯会社の売上の回復が鮮明で、9月にはiPhone 13が発売され、これから、5Gのエリアも徐々に拡大することから注目。3Gサービスが

終了となる。ガラケー所有者が推定1000~1500万いるとされている

スポーツ関連 ・・・ 今年から来年にかけて、スポーツイベントが 本格的に再開されると思われる。来年にはワールドカップなど世界大会も本格的に再開。国内も現在人数制限がかかっているが、それもワクチン接種の進捗とともに、解除されると思われる。

さらなる成長が期待できるかも?

アニメ関連・・・昨年の流れから引き続きアニメ関連は強い動きを感じられる。映画などのヒット作品は実写を含め漫画関連。

昨年ほど大きなブームになるとは考えにくいが、ネトフリなどの動画サイトの影響も大きく、アニメ関連は引き続き強いと感じられる。

リユース・・・これはコロナ以降、市場が大きくなっているのを感じているカテゴリーで、中古に対する概念が大きく変わった印象。日本においては、海外と比較してもまだまだ市場は小さいと感じている。今後の成長期待がもっとも高いカテゴリー。

健康・・・一番感じるのは、健康を意識した商品開発を企業が積極的に取り組んでいること。コロナの感染が続いている事で、健康に対する意識がかなり高まっていると感じる。この傾向は当分続くと考えている。(そういった商品が増えた事で、自然と健康に対する意識が高まると感じる)

他にもきりなる銘柄もあるのだが、今は仕事が忙しいのであまり時間も割くことができないので、このぐらいがちょうど良い。

結局深掘りしないと保持できず、売ってしまいがちなので。10銘柄ぐらいを注意深く見て、他を広く浅く見ているぐらいがちょうど良い。

できるだけ数多くの会社の決算を見ているのは、決算をマクロの視点で見ることが多い。全体の流れを知りたい事が多い。

正直、決算も過去のデータでしかないので、ここから先必ず売れるとは限らないので、色々な決算を見る事で、全体の流れを掴んでいる感じが多い。

なんだかんだ、決算に次の投資のヒントが隠されていることがほとんど。過去の上昇銘柄を見ても。

自分は基本的に全ての情報をインプットしたいタイプで、そこから消費トレンドを確認して、じゃあ次はどう動くかを考えたいのが理想。

まあ物理的に無理だけど・・・でも自分が欲しい情報だけ入れるのは難しい。たくさん情報を入れるといらない情報は一定数入ってくる。

それにどうでもいいと思う情報こそ有益な情報があって・・・無駄な情報にこそ、そこに投資のヒントが隠されている場合もある。

そうする事で新高値リストの引っ掛かりが多くなる。

情報を入れすぎても、大事な事を欠落することがあるから本当に最近はメモ大事。

メモする事で記憶に残りやすい。後で気になって調べるときにも役に立つ。エクセルにデータを記録することでいろんな気づきがある。

見ているだけでは気づかない事も気づく。

こうやって書いていても、いろんな事に気づくのである。

あまり数値はそれほど気にしていなくて、何が売れたか?何故売れたか?何故利益率があがったか?会社の理由を見ていることが多い。変化率と進捗率は見ているけど。決算で反応した銘柄はチェックはしているけど。まあほとんど無駄な事が多い。でも続けていると自然と上昇する銘柄をチェックしているのは何故だろう?

まあ全部取ろうと思っていないし、一つ二つ取れれば良いかなと軽い気持ちで見ているが、エントリーしようと思った銘柄が上昇するのはもどかしい。

まあそれでも、 1~2割ぐらいは取れるようになっている部分もあるから前向きに捉えてはいる。

点が線となって繋がっていくと深掘りしていく感じが多いが、深掘りする前にエントリーポイントが来るともどかしい。

ちゃんと調べきれてない状態でエントリーしても結局手放してしまう事になる。

いつもエントリーが早すぎるが、遅すぎるのかどっちかが多いけどだいぶ今年になってましになってきた。

よくこんなエントリーで利益出ているなといつも自分の事だけど感心している。

仕事が忙しく、投資にかける時間が減ってきてはいるので、もう少し絞っていかないといけないかもしれないが、もう少し、マクロデータを活用した銘柄選択をしてみようと思う。月次だけでは出し抜けないから、マクロ+フィールドワークをもう少し活用。最近POSデータも活用している。意外な気付きもあっていいけど、

あまりうまく投資には活用できていないのが現実。

しかしながら、過去の発注した経験は意外に役に立つ。だいたいこうするだろうと発注担当者の行動心理は知っているし、毎年ワンパターンだし。こうやって売上を作るだろうと。気温の動きから何を売ろうとするかわかるんだけど。全然投資には活かされていない・・・

しかし店舗で、データを活用した売り場作りが進んでいる(デジタル化)から、売り場の変化を見ているとわかりやすい反面、オンライン化が進んで見えない部分もあって難しい。外食だとテイクアウトがこれがけっこうな収益になってきて、注目に値する部分。テイクアウト、外販を収益化できるオペレーションにできるかがポイント。

そう考えるとマクドってすごい。いち早くテイクアウトに移行して、あれだけ多いスタッフに特に問題なくオペレーションしている。

他の外食店見るとうまく店内とテイクアウトのオペレーションがうまくいっていないところもあるのにすごいの一言。

(正直マクド見ていると、時間帯もよるけど、テイクアウト比率5割超えているんじゃないかと思う時もあるのに)

やはり一番感じるのはフィールドワークが一番入ってくる情報が多く、アイデアが溢れていくからここを重点にするのがあっているような気がする。

最近参考になるのは、日経MJからの投資アイデアからも活用していこうと思う。

そこに開示情報をミックスさせて、新高値リストのフィルターをかかりやすくするのがいいね。

まあ色々書いたけど、もう少し頭を整理していかないとダメだな~ってこと。こういうの下手くそだからダメなんだけど・・・

ここら辺がもう少しうまくできると、もっといいパフォーマンスが維持できるんんだろうけど。

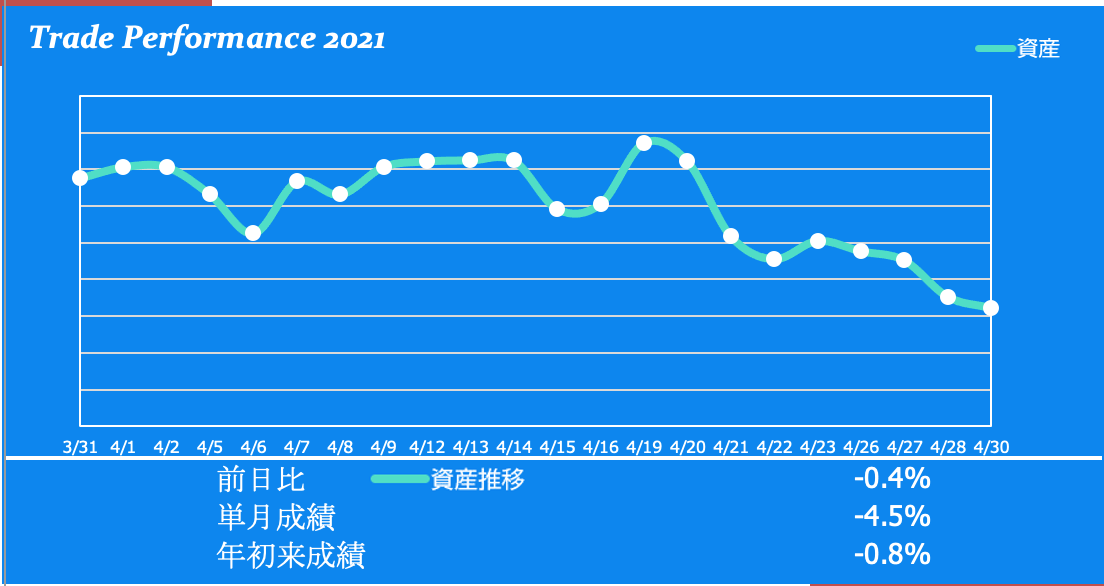

2021.4資産推移

今月の資産推移:単月-4.5% 年初来-0.8%

指数:日経225 -2.1% マザーズ+1.8%

今月は2月期の決算後の20日ぐらいまでは年初来を更新してなんとか踏ん張っていましたが、決算で急落している銘柄など、先月比較的に動きが良かった銘柄の値動きが激しくなり、ストップロスに引っ掛かり、月末にかけて資産はかなり減ってしまいました。

特に決算だからと言って動いていたわけではないので、特に新規の銘柄もそれほどエントリーしませんでしたので。キャッシュポジションはかなり増えました。

現在の保有も1銘柄となりましたが、決算をチェックをしていると良さそうな銘柄がチラホラありましたが、エントリーするタイミングがなく結局エントリーせず。

5月に エントリーするチャンスを窺っている感じです。

現在の保有:交換できる君

売却:うるる・ニューラル・マクビー・グッドパッチ・バイセル

ウオッチ銘柄:表示灯・アララ・うるる・関通・マクビー・エネチェンジ・エニグモ・スマレジ ・スノーピーク・F&LC ・ヤプリ・グッドパッチ・ビザスク

ニューラル・くら寿司・Hamee・

決算でウオッチ:竹本容器・セキド・スタジオアリス・ブイキューブ・鈴茂器工・レッグス・ローランド・インソース ・プレナス・エリアリンク・わらべや・アルペン・小松ウオール・アイホン・アサンテ

注目しているカテゴリーとして、化粧品・子供関連・住宅関連・アウトドア関連。eコマース関連

ただEコマース関連で言うと、月次・決算を見るとそれほど昨年に比べると伸びていく印象を持たないのし、eコマース関連の動きが悪い。ZOZOも決算で上振れていたが、結局戻していたので、昨年のようなEコマース銘柄より、その関連の銘柄に注目。

住宅関連は結構決算の動きも株価の動きは良さそうである。コメントを見ると成長性はありそうだと感じるので、注視したい。チャンスがあればエントリーしたい。

アウトドアは昨年からの流れから今年はそれほど期待できないと思っていたが、思っている以上にキャンプのバリエーションが増えている。インスタなどを見るとキャンプ関連の言葉がかなり増えている上にトレンドの上位にもきている。(例フェミキャン・キャンプ飯・キャンプコーデ・キャンプ道具・キャンプギア・キャンプ女子・キャンプ初心者・キャンプ場など)

緊急事態宣言の中でもキャンプを楽しみ人がかなり多かったように思えた。また海外でも日本でもフェスの動きが活発になっている。(フェスではキャンプ用品を持ち込み事が多い)なりよりキャンプがすごい身近に感じられるようになってきている。市場が拡大しているをすごく感じられる。

特に日本においては、キャンプ初心者が多い。テント中心に売れていて、アパレルなどがそれほど伸びていなかったので、伸びしろはまだまだありそうに思える。ちゃんと調べてはないけど・・・またオリンピックはあるかどうかは分からないが、スポーツなどのイベント関連の政府の対する反発が大きく、イベント再開の流れがあり、感染状況にもよるけど今年の秋以降に注目。特に世界的なスポーツイベントが来期以降に目白押しなので、それが再開されれば、スポーツ関連・イベント関連の復活に期待。

巣篭もり疲れで、惣菜・冷食が売れているという記事を見たので、プレナス・わらべやなどの惣菜・弁当関連には注視。(特にセブン関連は評価が高いので注視)

あと注目しているのは、アニメ関連。昨年鬼滅のブームの流れで映画・ゲームなどは比較的好調。特に映画でヒットしているのは、アニメ関連。映画の本数が少なく、アニメのスクリーン数が多いのも影響しているかもしれないが、今年の興行収入はどれもヒットしている。(アニメで10億越えればヒットと言われているが、どれもそれを超えてきているし、夏にかけて、かなりの本数が上映されると予想されているので、映画とその関連する銘柄には注目。

化粧品も中国でかなり戻っている上に、百貨店などでもかなり戻っているようなので、

まだ決算の後半が終わっていないので、決算の内容と株価の動きを見てエントリーしていこうと思う。

取引の振り返りを軽くしたが、取引量に関すると、昨年の秋のように悪い時にリベンジ投資のようにはならなかった。今年はかなり慎重にエントリーしているつもりだが、エントリーの失敗が多かったことを考えるとまだまだエントリーポイントがよくないのだと思う。

まだまだエントリーが早い。焦っているつもりはないんだけど・・・ただ、売りに関すると平均損失はかなり下がっているので、いいのかな?

平均損失を下げているが、平均利益も下がっているので、損切りポイントが高く設定しすぎている部分もあるのかもしれないと感じている。

先日も下値抵抗線の下にポイントを持っていたが、翌日には急騰してしまうことがあり、銘柄によってある程度、許容範囲を見直していった方がいいと感じる。

もう少しチャートを見て振り返りをしてみようと思う。

2021.3 資産推移

今月の資産推移:単月+4.3% 年初来+3.9%

指数:日経225+0.9% マザーズ-0.9%

日経225の着地は+0.9%といいように思えますが、今月はかなり変動の大きな動きでした。

値幅は30500〜28500と変動率は7%弱と大きく、自分の資産推移もかなり変動が大きかった月でした。パフォーマンスはそれほど良かったとは言い難かったですが、月末の金曜日から、保有株が強い動きを示した事で結果的にはプラスで終える事ができました。

ポートフォリオは全てマザーズ銘柄でしたが、IPO銘柄(3年以内)を中心に組み入れたいました。昨年のIPOの動きから、割安な水準になると、IPOは買い戻しの傾向が強かったのと、常時、マザーズ銘柄の動き(新高値)をチェックしていました。その中で自分がウオッチしている銘柄がたまたま多かったので、うまくいっていた部分がありましたが、正直言うと、エントリーしたタイミングは200日線の反発(バイセル)だったり、BOXの下値を拾ったり(ニューラルポケット)したのがたまたまうまくいったと思うので、4月は適切なポイントでのエントリーをしたいと思います。

3月が資産が増えた要因として大きいのは、交換できる君が短期間で大きく利益が取れたことだと思います。

これは3月上旬でエントリーしましたが、スルスル上昇していましたので、ほぼ買い増しができず。直近で理由もなくストップ高になって、売却の準備をしていましたが、逆指値を引き上げるのを忘れてしまい、翌日気付いたら、寄り付きで10%ぐらい下げていたのは焦りましたが、そこから買い戻しがあったようなので、とりあえず様子見をしていますが・・・

この銘柄の目標株価からはまだ上値余地がありますが、移動平均の乖離率をずっとみていましたが、やはり50を超えると売るポイントだったようです。

過去のブレイクした銘柄でも(BASE・チェンジ)50を超えたあたりで、天井だったようなので、今後売りポイントの時には参考にしたいと思います。

やはり買いより売る方が難しいです。上昇している時で売るのか。それとも下がってきた時に売るのか。特に今のチャートを見ていると、ほとんど調整しないで、スルスル上昇していって、ドンと下げる銘柄が多く見られるので、ここは悩ましいです。

特にこの銘柄に関するとそれほど、利益が取りやすいビジネスではないように感じられているので、最初どうなのかな?と思っていたしたが、昨年の反省から、それほど収益性が高くなくても、株価は大きく上昇することもあったので・・・

オンラインで完結している会社はほぼないので、優位性はありますし、リフォーム市場は成長性は高いです。

IRへ問い合わせをしても翌日には返信してくれましたし、IRには積極的な会社ではあるのではと思います。(アイルさんの勉強会に登壇するぐらいですからいいのでしょう。)

今月はIPO銘柄のココナラにもエントリーしました。短期的に一時20%ぐらい利益が取れていたのですが、すぐ、屁なってしまい売らされてしまいましたので、結局+10%ぐらいしか取れず、すぐ撤退しました。(相場環境も悪かったですし)その後、ストップ安の勢いで下げたのでヒヤリとしました。早く逃げてよかったと思いました。常にチャートの動きを見ていたのと、他のIPO銘柄が同じような動きをしていたので、嫌な雰囲気を察知できたのがよかったです。

ココナラは規模的に大きく、ここから更に時価総額が増えるのかは?疑問符がつきますが、事業内容なすごく面白い会社です。

売上が大きいのが相談系(占いなど)ですが、占いの市場も意外にも市場規模が大きいのですが、それ以上に興味深いのは、このサイトでは色々な相談ができる事です。愚痴も聞いてくれるそうです。色々な悩みを聞いてくれるようです。それがビジネスとして成立しているところが面白いです。

他のプラットフォームと連携したら伸ばしそうです。ココナラはまだまだ認知度は低いですので、伸ばす余地はありそうですが。それでも今の時価総額ではあまり積極的に買いにはいけません。メルカリのようなプラットフォームになる可能性があるのならエントリーできますが、そこまでいけるのかはわかりません。

それにココナラが競合と比較して特に高い伸びを示しているとは言い難いです。

ココナラ:流通総額は1.6倍。会員数は+40%増加

クリーマ:流通総額は1.7倍に

ストアカ:会員数+20%増

BASE:開設者数は90万→130万(+30%以上)流通総額は2倍に増加

メルカリ:流通総額・ユーザー数とも+30%増

ランサーズ:流通総額は+60%増

クラウドワークス:流通総額・ユーザー数とも+20%

今月の取引:交換できる君。バイセル。ニューラルポケット、うるる

今月の売却: アサンテ・ニューアート・カーブス・ココナラ

来月の買い候補:グッドパッチ・スマレジ ・エニグモ・エネチェンジ・ビザスク・ヤプリ・マクビー・クルーズ・串カツ田中・物語C・F&LC・ウイングアーク・カーブス・Hamee・鎌倉新書・Pアンチエイジ・ベビーカレンダー・トヨクモ

ほとんどIPO銘柄ですが、どれも馴染みのある銘柄です。BtoBは7社ぐらいありますが、ほとんど小売・サービス向けにサービスを展開している会社です。

ウイングアークはIPOの紹介動画を見て注目しています。HP見ても全然わからなかったですが・・・動画を見ると事業内容に魅力を感じています。PERもIPO銘柄にしてはかなり低いのですが、資料を見てもよくわからないので、結局エントリーはしていませんが・・・でもただちょっと気になるので、ウオッチ銘柄には入れています。

4月/5月は決算シーズになりますが、それほど決算シーズは得意ではないです。のでそれほど売買はしない方針でいきます。

今年のポジションは30%以上持たないで、保有銘柄も3〜5銘柄にし、信用取引も凍結しました。信用は中級者などトレードが上手い人が活用すれば、レバレッジが効いて利益を伸ばせると思いますが、自分のようなトレードがうまくいっていない人がやると逆効果だと思うので、年率30%の利益が3年間持続するまで、しない方針しました。(それに3銘柄ぐらいが、一番メンタル的に落ち着きます。エントリーしたい銘柄は多いですが、銘柄がこれ以上増えるのは・・・)

買い増しする時に活用するのもありだと思いますが、新高値の理解が進み、きちんとエントリーできる。売りがきちんとできるようになるまで、しない方がいいと判断しました。

取引量も意識的に抑えていましたが、普段のルーテインワークをする中で、どうしてもこの銘柄が上がるとわかるとどうしてもエントリーしたくなる事がありますので、ついついエントリーしそうになりますので、自分の中ではまだまだ取引量が多いので、ポジションが増えすぎないようにしたいです。

ポジションを増やした方が、利益が増えるのか?それともポジションを小さいままの方が利益を伸ばしやすいのかちょっとその部分も検証したいと思います。

自分の場合は後者の方が合っているように思います。(ポジションが増えると無駄な売買が増える。リスク量が増えると、感情的に売ってしまう)

今月は、今までどうしても、バリュー寄りの銘柄をチョイスすることが多かったので、(あまり動かない銘柄)あえて、IPO銘柄を中心にポートフォリオは組み直しました。注目度の高そうな銘柄を選んでみました。

ただIP銘柄は、情報が少ないので、目標株価を算出するのもかなり苦労します。特に直近で上場した銘柄は、四半期の数値、決算の癖、中計も作成していないこともありますので、精度はどうしても低くなりますので、難しいですが、IPOは認知度が他の銘柄に比べて知らない人が多いので、深掘りすると優位性が増すと感じてはいます。

チャートを常に見ているとそのチャートの癖も掴めるのではないかと思います。

ただIPOだけだと、リスク量が高いので、ポートフォリオはバランスよく組み入れていこうと思います。

ただ昨年と比較して、今年は、昨年より、いいボールが来たら打ち返すことができているのではないかと思います。

昨年は絶好球がきても、9割ぐらいは見逃していましが、今年は2割〜3割ぐらいは打ち返せているのではないかと思います。

それもファンダ分析を継続的にしていることが大きいと思います。自分の場合はテクニカルについてほとんど無知なので、テクニカルだけでは自信がなくてエントリーしても、結局損切りにあうので。ある程度、その銘柄について知っている。数値の裏付けがないとダメなので、チャートを日々追いかける事で、自分の経験値のなさを補完できているのかと思います。

正直、知らない銘柄をエントリーするより、トレードした事ある銘柄、ずっと見ている銘柄の方が、安心してトレードできます。

当面こういう感じでいこうと思います。1年ぐらいの値動きを知っている銘柄の方がエントリーはしやすいです。10〜20銘柄を常時追いかけていく方が多分自分には合っているように最近感じております。

オンライン勉強会を終えて

3/6(土)に投資塾のオンライン勉強会がありました。

オンライン版のリアル勉強会は3回目の開催でした。

自分は3回目の参加になりますが、この勉強会はアウトプットを目的にした勉強会なのですが、その勉強会では、自分はもちろん他の方の銘柄発表を聞くにあたり、

その銘柄について調べるので、より深くその銘柄について理解できるようになりますが、本当に有意義な勉強です。

本当は普段の投資生活の中でもこのようなアウトプットができるようになれば、より自分の実力は上がっていくのだろうと思います。

それでも、自分も銘柄を発表するにあたり、資料を作っていく内に整理できてきて、わりかしうまく発表できたのではないかと思いますし、他の方の質問に対して、きちんと回答できていたのもよかったです。

他の方の発表を聞いていると自分の銘柄を分析するステップが少しズレている部分がありましたので、見直して見ました。

また、今まで自分の中であまり見ていない部分を今後とりいれていこうと思います。

今回、勉強会が終わった後、それらを見ていくと、また違った景色が見えて、その銘柄に対して、評価が少し変わりました。リスクを回避する上でも重要な部分だと思いますので、これは今後取り入れていこうと思います。

今後はこのステップで銘柄を分析をしていこうと思います。

また最近投資塾のQ&Aの動画を見返してたり、他の方の資料を見ていると、色々参考になる部分が見受けられましたので、取り入れる部分は取り入れていきたいと思いますが、自分の場合はうまく情報の整理・思考の整理ができていない部分が非常に多いので、この部分を改善していかないといけないと最近思います。

特に感じるのは、ウオッチ銘柄の整理ができていない部分が多いので、この部分も直していこう思います。ヒントが投資塾の動画の中にありましたので、参考にしていこうと思います。

ただ、Q&Aの塾生の質問を聞いていると、自分の新高値ブレイク投資の理解がまだまだ低いと感じることが多いので、銘柄や取引にかける時間はできるだけ抑えて、

もっとこの投資法についての勉強にもっと力を入れないといけないと感じていますので、今年はそれほど成績にこだわることなく、もう少し学びながら実践力をつけていこうと思います。

でも、この投資法を実践し始めたのは、この投資塾に入ってからになりますので、他の塾生より理解力は遅れていると感じていますが、確実にこの投資法について理解は進んでいると感じていますので、少しずつ前に進んでいければと感じています。

あと課題として、やはりIRの問い合わせがあります。

銘柄発表するにあたり、IRに問い合わせてはしましたが、普段の投資活動の中で、しないといけないと思いつつできていない部分が多いと感じています。

疑問に感じながら、きちんとIRに聞かずにそのままにしていることも多いです。また疑問にたいしてメモを残していない部分が多いと感じています。きちんとメモを残すようにしたいとは思いました。

IRセミナーなどもできるだけ参加するようにしていますが、その時もできるだけ質問する前提で参加するようにしています。IRセミナーなどの他の方の質問を聞いていると自分では気付いていない部分もあり、他の方の話は銘柄分析する上で非常に役立つことが多いです。

今までは比較的他の方の質問を聞いているだけが多かったですが、自分が質問する前提で、銘柄を調べるとより深く理解が深まる事が多かったので、これは実践していこうと思います。

とりあえず現状の課題3つに対して取り組んでいこうと思います。

1.銘柄分析のステップ及び情報の整理

2.IRの問い合わせ

3.ウオッチ銘柄リストの整理。

それに加えて、ルーテインワークができていない部分が最近多いので、この部分も直していきたいと思います。